近日,由中国电子信息产业研究院指导,中国大数据产业生态联盟、赛迪传媒主办的2022(第七届)中国大数据产业生态大会在北京召开,本届主题为“激发数据潜能 共赢数字未来”。会上,神州信息中小微场景金融首席专家辛园做题为《大数据赋能中小微场景 ,一站式信贷SaaS服务平台》的主题演讲

以下为文字实录:

不管从政府层面还是民生层面,中小微在经济中发挥了重要的作用,扮演着重要的角色。特别是近两年疫情爆发以来,金融监管部门、负责民生的政府职责单位,都在各项政策扶持手段上加大了力度。银行对信贷的投放比例,包括在利率、税收上,就如何减免或者减轻这类客户的负担和压力,和政府做了很多工作。

在今年5月份,我们看到第一个季度和4月份的贷款投放并不好,很多金融机构对于客群是想贷但不敢贷,很多企业是想借不能借,因此对他们来讲受到的压力冲击很大。

除了融资难和融资贵的问题外,疫情加剧了对中小微场景的困局。整个产业链上下游,不管是中小微或者过去有一定积累的企业,在供应链场景中都或多或少受到了冲击和影响。同时,两年多的疫情导致很多行业发生了改变,也刺激了金融机构和金融科技公司做出改变,更好地结合现在的现状,为这类客群提供更多的服务。

金融机构在投放压力下,更多把贷款投放资源包括相关产品、技术往更贴近市场做调整。金融科技公司从大数据、区块链等各种技术应用,以及客户服务感知,让更多的客户从现阶段的技术能力上感受到实惠。

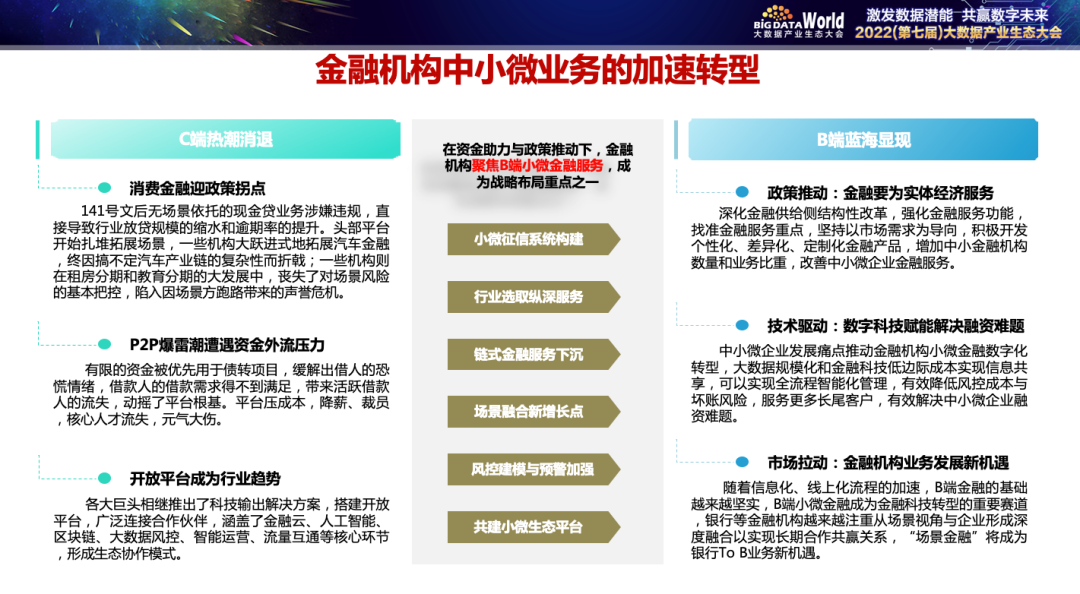

过去几年,金融在大数据应用方面更多都是偏向C端,很多公司赋能在金融机构的投放包括应用层面,也都在C端。首先C端的体量大,第二是技术构成上数据维度够多——采集的方式各种各样,一般都能获取到相应的合规数据,金融机构基于这样的数据更有利于研发相关产品。B端在过去相对很单薄、单一,很少有大型公司能提供一站式全方位的针对企业自己的非第三方独立的数据源,这个非常难获取。数据壁垒加上技术的限制,在B端不如C端时,很难做到标准化投放。

这两年我们看到,除了政府的推动,大家对B端需求的认知也进一步提高,越来越多的金融机构在探索B端的蓝海。基于数据层面、技术层面、市场驱动层面,我们在场景中慢慢谈到针对企业端、中小微端和供应链产业链端,利用什么数据能赋能什么客群,他们也能像C端客户一样,在大数据服务上体会到更多产品和服务。

这两年比较火的是隐私计算,大家一直在探讨数据安全性的话题。这驱使我们在整个行业的合规性、技术能力的改造和提升方面,逐渐地贴合客户的需求和痛点,从自身在风控管控,到迭代产品和服务,再到最终金融机构关注到业务的规模和风险的比例,形成大家在相对良好的氛围环境下达到平衡,让整个产业链形成在技术和服务的加持下,找到更好的平衡点。

有一位银行业内人士讲过一句话:金融机构如果想做得好,一定要将风险管控做好,风险管控对于金融机构来讲是健康持续长久的必要环节。基于这样的观点我们回顾去看,现在的金融机构在关注风险层面、在维持良性发展层面,更多是看到行业、政策和信用。不管是C端还是B端,大家看到的点是完全一致的,在一致的情况下怎么拆解和构建针对B端的技术中台,利用什么数据挖掘构建相关的指标和形成客户的画像,能在场景中为这类客户提供服务。

针对B端大数据产品的技术架构,数据源其实回到B端,是行内和行外。行内数据和过去C端没有特别大的差异,更多是企业在行外的数据源,行外分两类一类是公开市场获得的数据,比如说像工商、司法,不管任何场景在过去几年得到非常强的应用。针对其他的,像宏观数据和舆论数据,从宏观层面也包括舆情层面,都能更好的全方面刻画针对中小微场景的数据源。

结合这样的外部输入,对数据进行存储和加工,核心更多是在于怎么样融合找到哪类数据源针对不同场景下中小微企业的数据延伸指标,什么样的指标才能在大数据风控里得到应用,一定不是构建一套模型和大数据产品应用在所有的B端产品中,而应该是根据不同机构的产品定位基于不同的大数据应用设计不同的产品。

从授信金额、客户规模、客户体验等不同的需求下,金融产品需要做相应的调整,服务不同场景的客户,不同银行的定位也是服务不同的客群主体,再结合他们获取到的数据以及技术能力,以贴近自己的定位进行风险定价,更好地服务不同的客户。

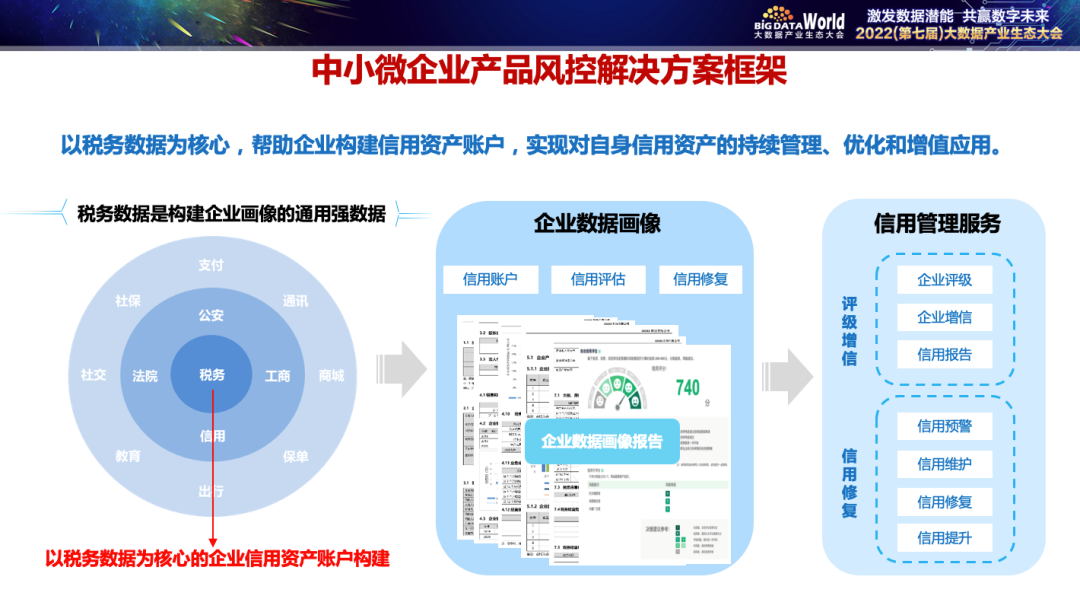

这两年我们一直在研究,更多从企业经营上做调研,围绕企业数据构建不同的场景金融产品。我们发现最核心的还是通过企业端基于税务和发票作为基础数据源去做不同的应用。

基于这样的评估,结合外部第三方数据和C端数据,我们构建了围绕企业完整的知识图谱,包括账户画像等,更好地为不同金融机构在征信包括授信层面做好全面的风险管理,其中包括在信用评价评级、信用修复方面的应用。目前除了在金融机构应用以外,也在招投标和非金融类方面得到了应用,这类数据源目前在市场上已经得到了非常大的公开认可,大家已经不再去探讨数据本身,更多是探讨数据如何精细化地利用。

过去讲到税票数据源,企业授权银行和税务局通过直连,银行可以获取这类数据。获得数据之后,不管是银行还是第三方金融科技公司提供相应的服务,能更好地把数据得到应用。

现在我们看到因为各地税务局的差异,导致没有办法通过全国统一的标准形成一套标准化的数据,各地的金融机构更多开始探讨,如何做到差异化,如何从数据的本身挖掘到更有价值、相对更全面更可靠的企业信用评估。这就需要通过其他办法,如大数据的技术能力,先去补齐数据,并在更完整的数据情况下,在普惠信贷,在供应链、抵押和企业主等不同场景里,把这些数据应用进去。

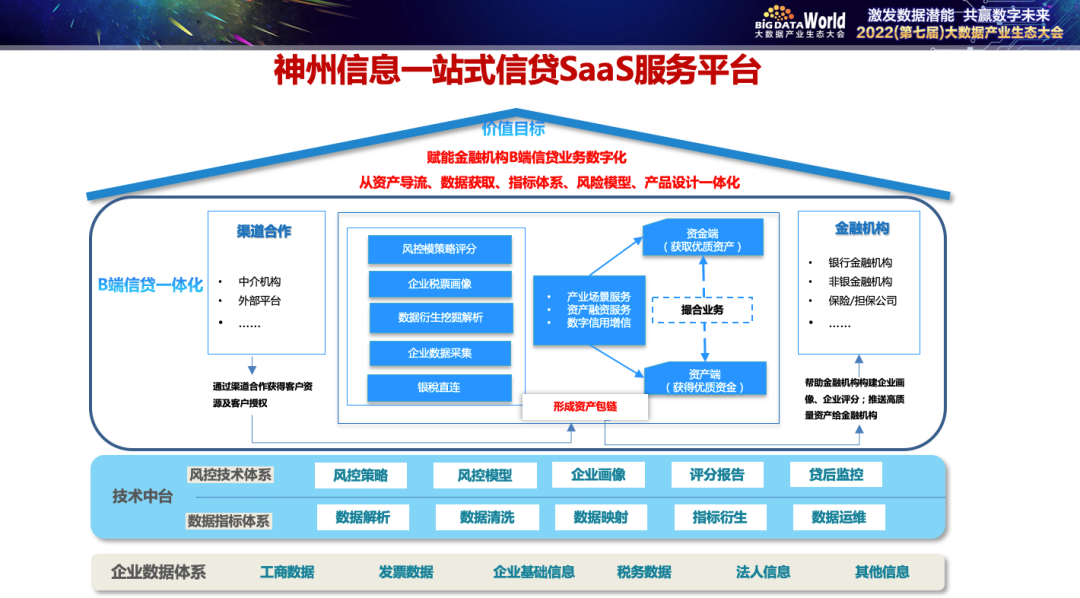

神州信息构建的一站式信贷SaaS平台,链接了B端企业的多种外部数据,这些数据本身的存储并不在神州信息,因为我们在数据合规上做得非常严谨,我们更多的是基于对外部数据源,包括对数据指标的获取挖掘,在技术层面围绕公开数据的接入,以及接入后协助金融机构做数据的拟合、融合,围绕不同的产品构建从数据的治理、清洗再到转化和SaaS应用,构建相应的从业务场景再到风险产品全套的逻辑。我们更多形成的一体化是在于从过去很多银行的获取渠道,不管是线下地推团队、客户经理做营销,还是在于和外部渠道的合作,我们基于对客户的自动化分层、客户的数据画像,更好地从前端做到智能营销和B端智能营销。

基于业务的产品包括风控产品,提供一体化能力,最终形成适宜的资产包链条,这样的链条就能为金融机构不同的产品向下适配,从风险角度为金融机构提供完整的一站式服务。目前提供的金融服务除了适合传统金融机构以外,也延伸到征信、小贷、担保公司等机构。

关于数据的获取,其实会有数据短板,因为各地税局开放的数据其实并不是统一标准,数据的指标也不完全相同,对于大部分要做全国性和区域性业务的机构也包括持牌的非银行类的金融机构,往往没有办法获得客户信息。而我们研发的工具在客户授权情况,就能通过合规方式帮助持牌的机构和公司采集到相关的企业数据。采集的数据已覆盖全国各地30多个省市自治区,并且所有数据是标准统一的。

基于多维度、标准统一,我们做到所有的指标,包括产品的统一化,形成全国性的投放。这样对客户的完整性、标准性,包括从整个信贷风险的可靠性角度,更好协助业务层面规模拓展和风险控制。

对于金融及泛金融,它打破了过去我们受限于数据源的获取层面而导致的瓶颈。整个指标体系最核心的不再是如何获取数据源,因为现在各类公司以及技术手段,都能在合法有效的情况下为客户提供各类标准。多元数据来了以后,如何有效抓住有效数据,为机构提供服务,核心的一点是对数据的认识和理解,也包括数据指标的延伸。如何进行数据源指标挖掘,就需要进行分类研发包括不同模式风险模型,这样才能最大化挖掘到数据源在整个指标体系的构建。以税务举例,我们把税务分成四大模块,征收、申报、财务和上下游及发票,每类数据构建不同的指标,针对不同的客户分成一般纳税人和小规模纳税人,不同规模客户形成不同的指标体系,服务于银行到底找的是哪类客户,哪些数据能构建好的产品。

大数据融合应用从来不是单一的,我们一定需要做融合应用。但现在讲到B端和中小微,大家会理解为是不是只要是B端数据源就能做到完整信贷投放的产品。其实不是,因为所有B是由N个C端的组成,不管是针对企业主还是企业,更多是对于企业的实控人,包括股东,个人的行为以及行为画像是密不可分的。在B端服务的信贷当中,我们还是需要针对C端做融合。这种情况下,我们会结合市场上C端数据,为金融机构提供企业+企业主(B+C)一站式的信贷服务,从完整性、全面性实现更好的平衡。

举个例子,我们把整个风险层面的排序包括模型区分做了展示。因为讲到模型区分,过去很多金融机构觉得如果C端KS能做到0.35也很不错了,但神州信息针对B端企业的风险评估模型KS超过0.4。从国有大行再到村镇银行,覆盖的客户从头部到其他的金融机构,不同客户模型和不同数据源的使用完全是不一样的,每个金融机构利率定价不同,结合不同利率定价,在数据源应用包括产品层面就会有很大的差异。在整个不同版本和客户的模型层面,我们也在全方位的市场上得到了充分的校验。

这是双重模型构建体系,这里面首先强调的是B端场景,有了场景才知道我到底在里面是封闭式环境还是非封闭,这取决于这个市场到底是有限的客户群体还是未可知无限的客户群体。我们服务的客户到底有哪些特定的行业属性的数据,包括是否是定制化,需要做到开发相关的工作,这样才能更好挖掘,而非完全的标准化。B端在于找到非标准的同时,形成自己标准的数据解决方案去做融合,而不是简单做完全一对一的开发,因为这样对公司来讲成本会很高。以上是我今天的分享,谢谢大家。