疫情当前,数字经济是打通国内大循环、拉动内需、促进消费的重要引擎。

金融管理部门发布的《金融科技发展规划(2022-2025)》(以下简称:《规划》)提出新时期金融科技发展指导意见,明确金融数智化转型的总体思路、发展目标、重点任务和实施保障,加速推进金融行业数智化转型落地实施工作。以数字技术为核心的金融科技企业面临着如何在数智化转型的潮头浪尖下,辅助以银行为代表的金融机构实现全方位的数智化转型升级的机遇和挑战。《规划》指出,要通过数智化赋能优化银行现有业务,实现提质增效;通过人工智能、大数据算法、多源数据融合应用,将数智化转型赋能贯穿服务全流程,实现金融科技创新和金融场景创新,拓宽业务边界,挖掘更多潜在客群,提升服务黏性和服务体验。

神州信息作为国内领先的金融科技企业,三十年来始终坚持数字中国的初心,以“创新驱动发展、科技自立自强、持续的战略升维”为导向,从行业信息化的引领者,到聚焦金融科技、推动行业数字化转型的赋能者,致力于用数字技术实现普惠金融,做金融数字化值得信赖的伙伴。神州信息以大数据、人工智能、区块链等数字技术融合应用为支撑,持续“科技+数据+场景”模式创新,发力场景金融、金融信创、数据智能、云原生数字化安全底座四大业务,赋能金融及各行业数字化转型,服务实体经济,实现普惠金融。

神州信息凭借20年农业农村信息化积累,30年税务和金融信息化积累,充分发挥在三农和税务领域的行业场景理解和数据积累优势,与金融创新实践结合,在场景金融领域实现金融服务模式的创新。

近期,神州信息推出三款自主研发新品,即大数据管控和可视化系统平台——“天犀”;数字供应链金融平台及场景业务产品——“天禄”;中小微信贷系列产品——“天昊”。三款平台及系列产品均包括标准化产品服务及定制化产品服务,提供从业务咨询、金融与三农、中小微场景对接、金融产品及服务创新、信贷风控数据服务、联合运营及运维等全栈式能力,助力金融服务实体经济。

天犀大数据管控和可视化系统平台:助力金融机构中小微场景金融业务

神州信息以“数据驱动”为核心价值,向银行等金融机构提供端到端的大数据管理与应用服务,搭建了天犀大数据管控和可视化系统平台,可灵活、快速地为银行信贷业务的开展,提供数据接入、数据治理、数据分析、数据应用等服务,并生成智能全析客户风险画像,满足金融业全价值链应用场景需求,助推数字化开放创新,实现智慧转型。

为解决金融机构在大数据应用方面面临大数据处理能力相对薄弱,技术人员储备不充足;数据管理体系不够全面完善;数据缺少融合应用分析及现有数据架构无法满足不断迭代的应用场景需求四大痛点,天犀大数据管控和可视化系统平台通过大数据处理与计算技术,满足PB级数据存储、计算、管理等应用需求,以及历经海量数据验证的大数据平台开发建设方案,为金融机构提供专业且功能完善的大数据管控和可视化服务,快速、便捷地实现数据处理、数据分析、信息挖掘、量化风险等功能。同时,基于不同产品的风控要求,可对不同数据类型进行指标衍生、建模、评估以及标准化输出,通过大数据平台可视化功能,支持金融机构实施监控数据,实现数据的持续可视和可控。有效帮助金融机构提升数据处理能力,沉淀数据资产,并对目标客群进行层级划分和风险评估。另外,天犀大数据管控和可视化系统平台可提供标准化的统一处理流程,包括数据接入、数据标准化、数据清洗、数据分层汇总,以及指标加工。

与此同时,该系统平台总体架构轻便、灵活,操作简便、易用,与应用场景需求深度融合,实现数据应用赋能金融机构业务发展。既可安全稳定地实施私有化部署,也可跨平台部署管理,可兼容、可复用,数据基础计算服务能力高效且稳定,通过多维度视角帮助金融机构掌握客户行为,深度分析运营全貌。

在与金融机构合作实践应用过程中,天犀大数据平台可统一各系统间的数据标准,优化数据质量,减少重复建设,节约时间及人力成本,提升数据管理与应用的协同效率;可挖掘数据资产价值,赋能金融机构产品管理、客户管理、产品运营、风险管理等全价值链业务场景,助力高效智能决策;完善企业级数据治理与管理体系,强化数据安全管理,构建常态化数据应用与管理机制,满足监管合规要求;可实现数据资源汇总整合,数据资产协同使用,极速响应业务发展需求,助力金融业持续创新。

天禄数字供应链金融平台系列产品:提升实体经济服务效率

神州信息“天禄”数字供应链金融平台系列产品,基于数字供应链金融平台的场景赋能解决方案,通过数智化供应链金融创新应用,建立多维度信息交叉印证、勾画行业风险图谱,为供应链金融服务奠定了可靠的风险控制基础。在大数据应用上着力于数据的可获得性,并兼顾准确性,以及风险评估的全面性三个方面。在供应链场景业务中,除场景交易数据之外,神州信息可协助金融机构合规获取企业的税务、发票数据等信息来对供应链中的上下游中小微企业进行补充风险评价。

传统供应链金融长期面临产业链条长、跨区域业务众多、异地授信交叉、应收账款小额高频等业务痛点。形成了信息不对称、多层信用难以穿透、线下操作繁琐等主要问题。“天禄”数字供应链金融平台系列产品在供应链金融风控逻辑上,以上下游中小微企业与核心企业之间的交易数据为基础,进行信用评估以外,分别构建了上游供应商扩围风险评估体系和下游经销商扩围风险评估体系。引入供应商/经销商圈层划分、往来合作集中度、历史交易稳定性、融资企业成长性、税票数据交叉验证等多维度的风险评估。

与此同时,神州信息通过融合互联网、大数据、物联网等先进技术,搭建了数字供应链金融平台,应用金融科技手段提升供应链金融服务实体经济的效率。通过微服务技术架构,提供了更好的扩展性和复用性,支持灵活多变的供应链金融业务模式。同时,可根据银行信贷系统的能力状况,进行灵活的方案设计,支持全流程的供应链平台建设。神州信息数字供应链金融平台提供独立的供应链金融产品支持,有针对性地对供应链金融产品及配套的基础设施进行管理,实现产品及业务流程定制化设计应用,在产品创新方面大大提高工作效率,力求破解中小微企业融资难、融资贵的问题,推动中小微企业融资业务的扩面增效。

基于项目合作经验,神州信息形成了自身独特的数据处理方案,针对企业的税务、工商、司法、供应链交易数据等信息可输出标准化的数据处理方案,便于数据的治理和应用。神州信息提供差异化的供应链金融场景赋能服务,依托金融科技助力产业链和供应链金融业务安全高效发展。

天昊中小微信贷系列产品:“产品+风控”双赋能服务多样化客群

神州信息依托大数据分析及数据资源整合能力,以信用评估为基础结合数据建模技术,构建中小微信贷产品赋能体系 ——“天昊”中小微信贷系列产品,包括标准化产品服务及定制化产品服务,形成满足不同业务开展需求的解决方案。为金融机构灵活提供信贷全周期的定制化“产品+风控”一体化赋能综合解决方案,辅助金融机构进行中小微信贷业务数智化升级,优化业务流程,提升产品创新能力和风险管理能力,提高整体业务运营效率,以更低的成本、更快的速度完成信贷产品的搭建和运营,形成规模效应和良性循环。

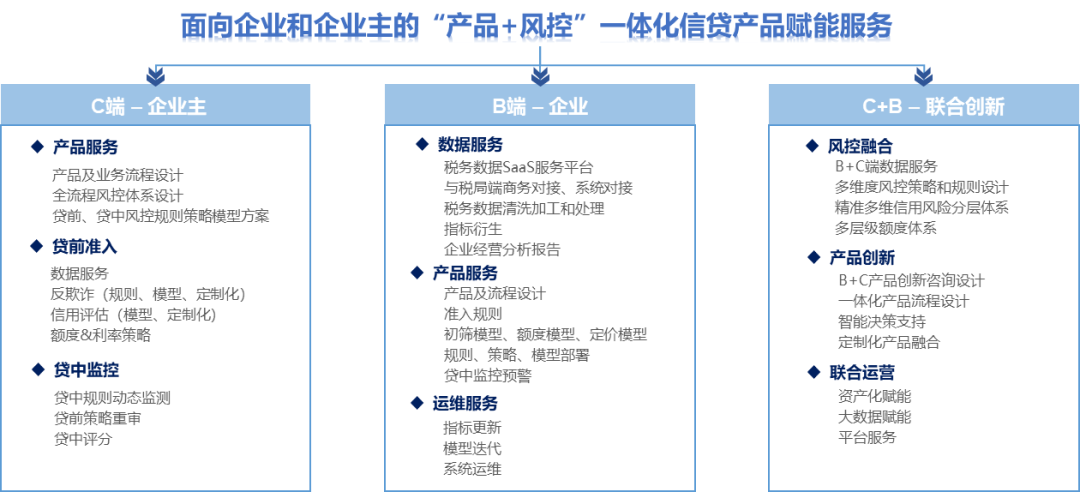

“产品+风控”的双效赋能综合解决方案既可以为“C端”信贷产品赋能,又可以为“B端”信贷产品赋能。此外,还可以打造“B+C”叠加的赋能服务方案,包括风控融合、产品创新、联合运营的服务模块。

在与银行合作信贷产品一体化赋能服务的合作项目中,神州信息支持两种合作模式。一种是无风险表现数据时的冷启动模式,即通过分析相似业务的客群特征,业务定位及需求,并结合神州信息过往经验积累,提供相应的产品、流程、风控能力咨询方案,帮助银行等金融机构达到抵御风险和实现业务平稳运行的目标。另一种是基于历史风险表现数据的量化分析模式,即在合作金融机构已开展的业务基础上,针对历史积累的样本数据,开发针对合作机构自有业务特点的产品优化设计方案、量化模型开发或优化方案,提供更加适用于业务规模扩展、提升产品竞争力和风险识别能力的赋能服务。

神州信息基于公司30多年的多行业经验积累以及多渠道、多产业金融场景落地经验,打造面向不同类型客群的“产品+风控”一体化解决方案支撑体系。利用金融科技能力帮助金融机构降低业务运行成本,从而降低对客报价,提升产品竞争力,扩大产品目标客群,将更多中小微企业纳入服务范围。

未来,神州信息将把握数字化阶段客观规律,聚焦数字化核心能力体系建设,激活数字化内生动能,进一步加强金融科技应用与业务的融合,帮助金融机构从自身业务实际出发选择合适的转型路径,探索符合自身特色的数字化转型之路,真正实现中小微普惠金融业务“降本增效”。

京公网安备11010802043876

京公网安备11010802043876