▌前言

数字经济大潮袭来,开启万物互联时代,技术范式不断颠覆,场景融合创新蓬勃涌现,数字经济俨然成为经济发展的新形态。与此同时,银行业的发展正在经历深刻变革,客户需求不断更迭,消费行为更加个性化,消费内容更加多元化,消费意愿更加体验化,加之新型银行涌现、三方支付技术创新、“大行下沉”策略推动,值此机遇与挑战并存之际,传统银行更加需要重新思考数字经济时代下的数字化转型升级方向与制胜要素。

2022年11月25日,神州信息重磅发布了《数字经济时代下的数字金融——银行数字化转型目标、路径与举措(2022)》年度报告,报告基于神州信息30多年来服务银行客户的丰富实践经验,并与清华大学金融科技研究院前沿理论研究相融合,旨在通过探讨数字时代下银行数字化转型的新挑战、新趋势,总结破局之道、制胜要素,给出全方位、可落地的目标、路径和举措建议,以期帮助银行金融机构更好地在数字时代突围升级。

本文为报告核心观点摘要,完整报告请点击“阅读原文”,输入提取码SZXX下载。

▌步入中场,转型新挑战不断涌现

近年来,各类商业银行不断加大数字化转型投入,取得丰硕成果,但伴随数字化转型渐入深化发展新阶段,各种挑战、难题不断涌现。

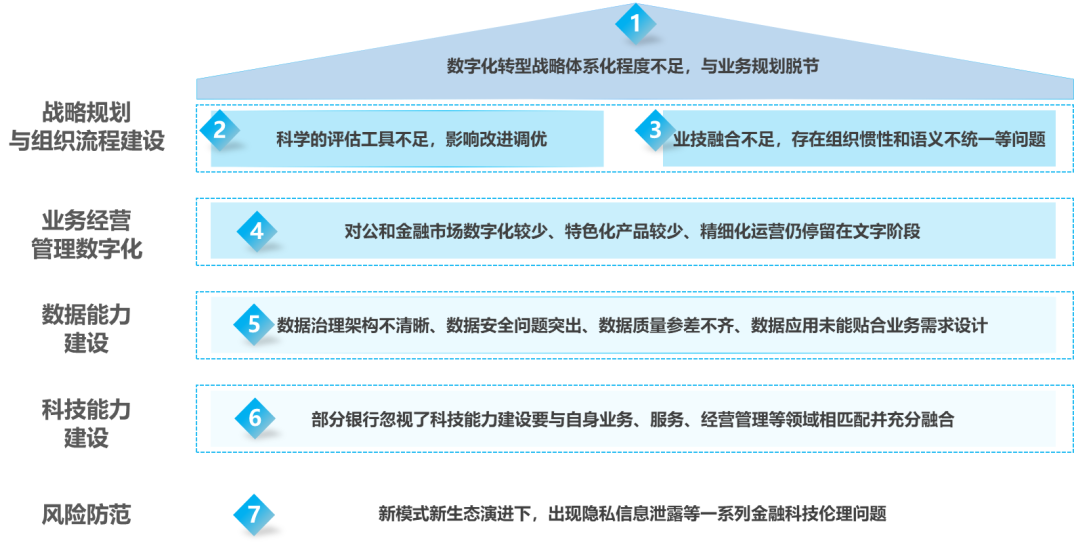

图1 银行数字化转型面临的挑战

挑战一:战略已到新高度,体系尚需完善

商业银行在战略层面已开始重视数字化转型,但实际落地效果不佳,存在忽略业务价值导向,为了“数字化”而数字化的情况;横向协同不足,各自为政;规划和举措脱节,缺机制、缺工具。

挑战二:资金投入加大,效果评价难看清

商业银行虽不断加大数字化转型资金投入,但对自身数字化阶段和状态定位不清晰,难以评估现状,缺乏体系化蓝图,难以有效制定差异化实施路径。

挑战三:数字型组织形已具,神未到位

商业银行相继成立数字化转型办公室、金融科技子公司等各类新型机构,以期更好地匹配数字化转型战略,但高素质科技人才比例距数字化银行所需相差甚远,业技融合不深入,难以形成统一语义。

挑战四:数字经营“量”有突破,“质”待飞跃

商业银行在前中后台的精准营销、大数据风控、智能客服等诸多领域进行了尝试,取得诸多可喜突破。但对公、金融市场业务数字化仍处初级阶段,金融产品创新同质化,业务系统运营管理缺位,数字化、精细化决策运营停留在文字阶段。

挑战五:数据能力渐强,价值尚待挖掘

商业银行加快数据能力建设,持续加大数据相关技术的布局投入,但数据价值却未能得到完全发挥,存在数据治理架构不清晰、数据安全日益凸显、数据质量参差不齐、数据应用未能贴合业务设计等问题。

挑战六:科技能力提升,适用性需增强

商业银行依托创新技术能力,为自身数字化转型提供了重要支撑。但科技能力与自身业务、服务、经营管理等领域的匹配性仍需加强,存在以创新之名,盲目上马新项目,忽视对业务相关性的考量。

挑战七:生态合作加强,新型风险需关注

商业银行与各产业、各领域合作伙伴逐渐迈入开放合作生态,但与此同时,亦伴随各类新型风险,对数据安全和隐私保护、“数字鸿沟”、金融科技伦理意识等问题需保持高度关注。

▌乘时乘势,深化发展数字化转型新趋势

神州信息新动力数字金融研究院认为,伴随银行数字化转型步入“深化发展新阶段”,数字化进一步触及“银行经营管理”灵魂,数字化转型将实现“量变引起质变”,需深度把握新阶段下的六大趋势方向。

图2 银行数字化转型的新趋势

趋势一:“战略-战术”全方位体系化规划

从业务发展角度出发,制定企业级数字化战略规划,加大战略到战术的分解,体系化梳理落地实施举措的数字化目标、方向,提高战术的针对性。

趋势二:敏捷、扁平的弱矩阵组织

为满足数字化转型的迅速响应需求,需在传统职能型架构的基础上横向设置敏捷小组,发展矩阵式组织架构,以整合部门资源,提高反应速度和业技对齐程度。

趋势三:智慧、精准的业务经营管理

以“客户为中心”构建智能化的全方位服务,打造凸显本行业务特色、契合自身战略特点的数字化产品,业务经营管理模式更加个性化、精细化、数智化。

趋势四:走向数云原生的数据能力建设

数云原生将是银行数字化转型的未来趋势,银行的业务、战略、技术和流程将保持一致,数据能力建设更开放、安全、多向赋能,数据价值驱动能力将得到大幅提升。数据安全能力、数据应用能力、数据技术研发能力将成为区分银行关键竞争力的核心。

趋势五:更具效能的业务+科技双螺旋式结构

业务创新发展和科技创新应用共同演进驱动银行数字化转型,促使业务与科技高度融合、更为适配,推动新产品、新业态、新模式的不断涌现。

趋势六:协同共治的金融科技伦理风险

“监管机构+行业组织+银行”协同共治,具备对金融科技伦理风险的全方位管控能力。

▌跬步千里,六大落地关键点制胜银行数字化转型

为确保未来银行数字化转型的顺畅落地,神州信息新动力数字金融研究院认为银行数字化转型要重点把握六大落地关键点。

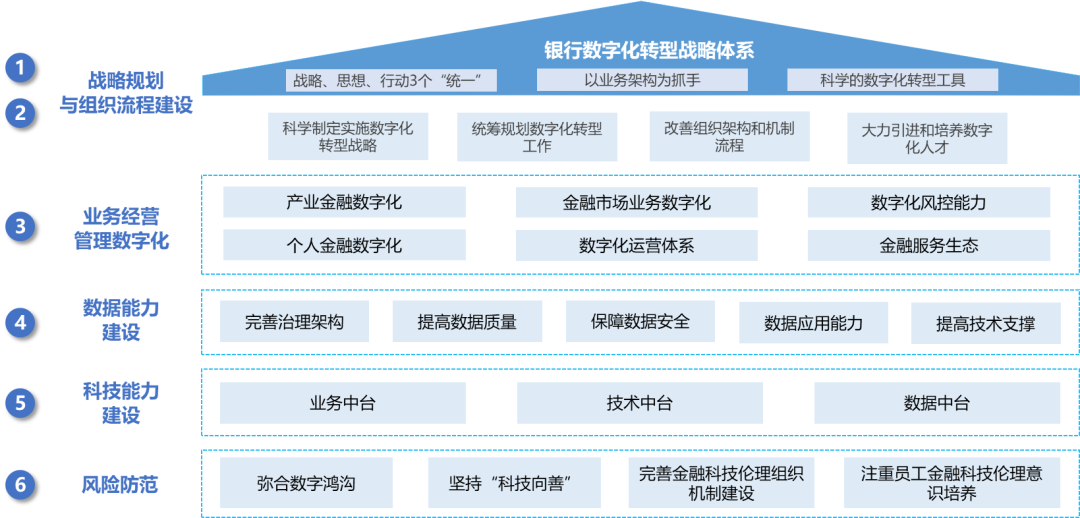

图3 数字化转型六大落地关键点

一、战略规划

数字化转型是系统性工程,因此数字化战略规划必须同整体战略规划相统一,转型落地方案必须同数字化战略规划相统一,全行上下,特别是关键领导层对数字化转型必须达成共识。在此基础上,以业务架构为抓手,实现业技对齐映射。最后辅以科学的数字化转型评估工具,指导定期检视和业务落地,提高转型效果。

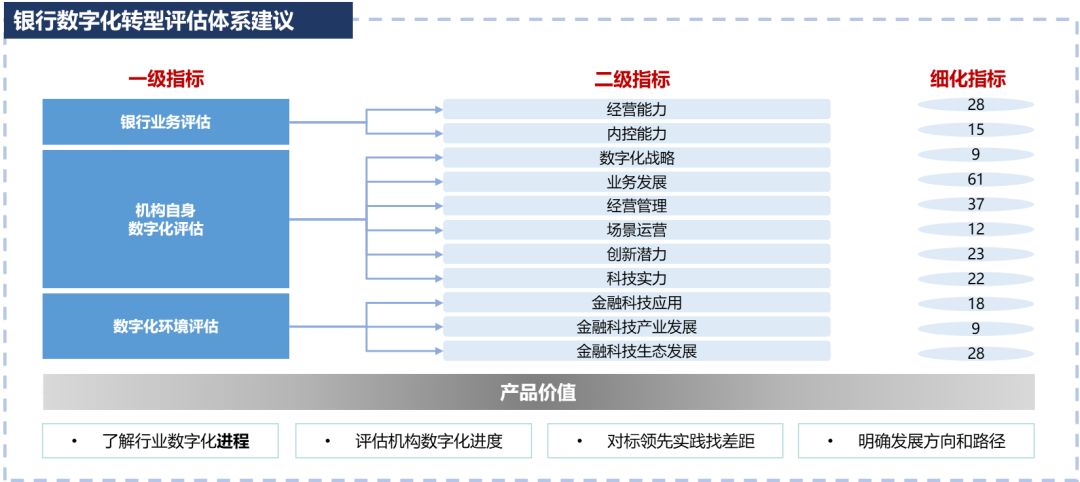

图4 神州信息银行数字化转型评估工具ITSDA

二、组织保障

为顺利实施推动数字化转型,组织保障至关重要。一方面应设立全行层面的数字化转型组织,建立数字化转型战略及科技PMO数字化管理组织,建立敏捷组织,配套敏捷机制,强化数字思维,培育数字文化。另一方面,应确定数字化人才的长期发展培养规划,明确数字化人才岗位职责,夯实长期发展基石。

图5 以数字化转型战略及科技PMO推动数字化转型落地

三、业务经营管理

银行数字化转型要解决的问题一定是业务经营管理中真实存在、亟待解决的痛点,达到对外能够为客户提供更好的产品和服务,对内实现高效管理的目的。为解决这些问题,要重点关注下述几点:

第一,以客户旅程为串联,打造极致客户体验。合理应用RPA、NLP等智能技术开展端到端数字化流程重构,确保业务、流程和数据的统一。

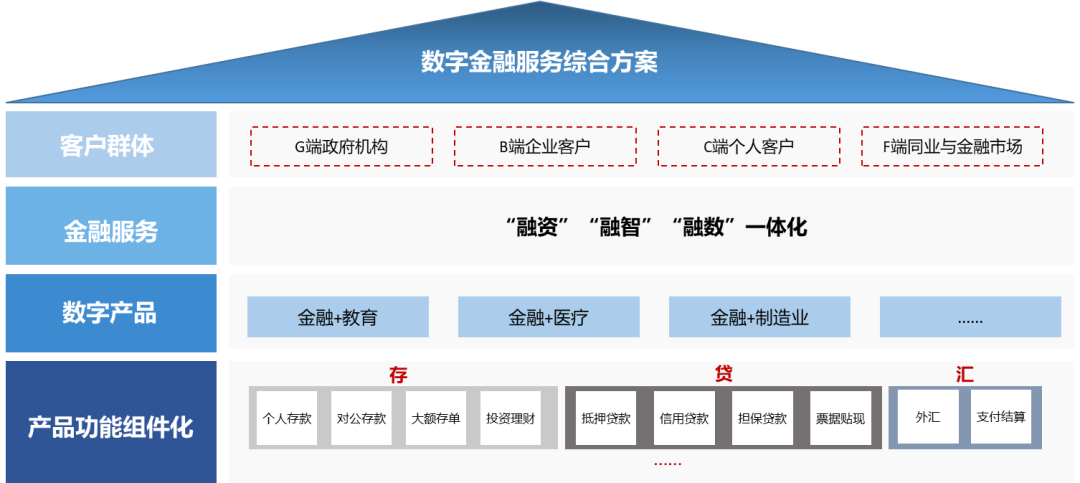

第二,产品功能组件化,提供“金融+”赋能型产品。借助金融科技,打造集“融资”、“融智”、“融数”为一体化数字金融服务综合方案,将金融服务以科技产品形式部署,形成可输出的赋能型数字产品。

图6 数字金融服务综合方案

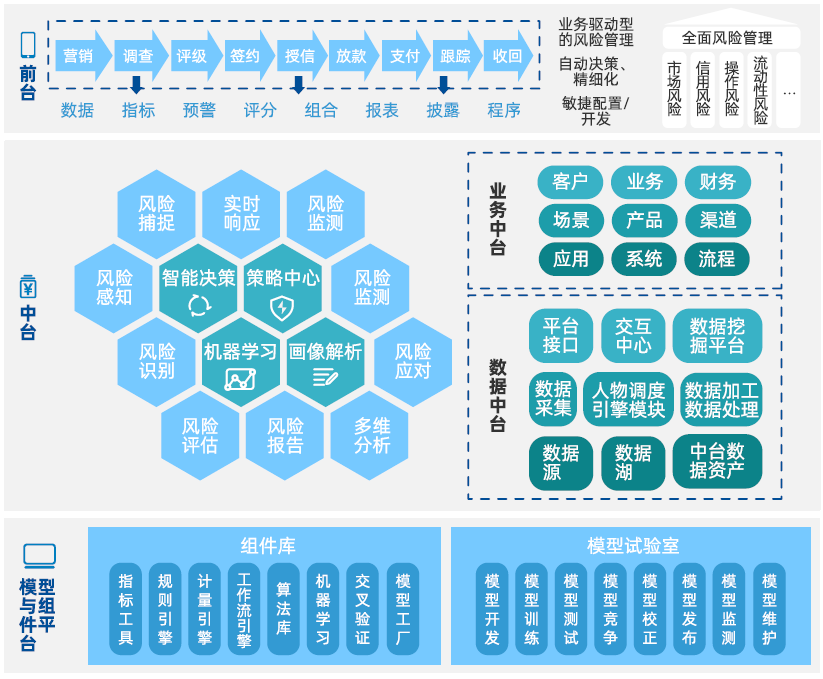

第三,打造一体化数字风控,提升全面风险管理能力。推进风险数据资产化管理,为全面数字化风控提供强有力的数据支撑;此外,要建立“前台+中台+平台+后台”的数字化风控方案,提高风险管理的敏捷程度。

图7 一体化数字风控解决方案

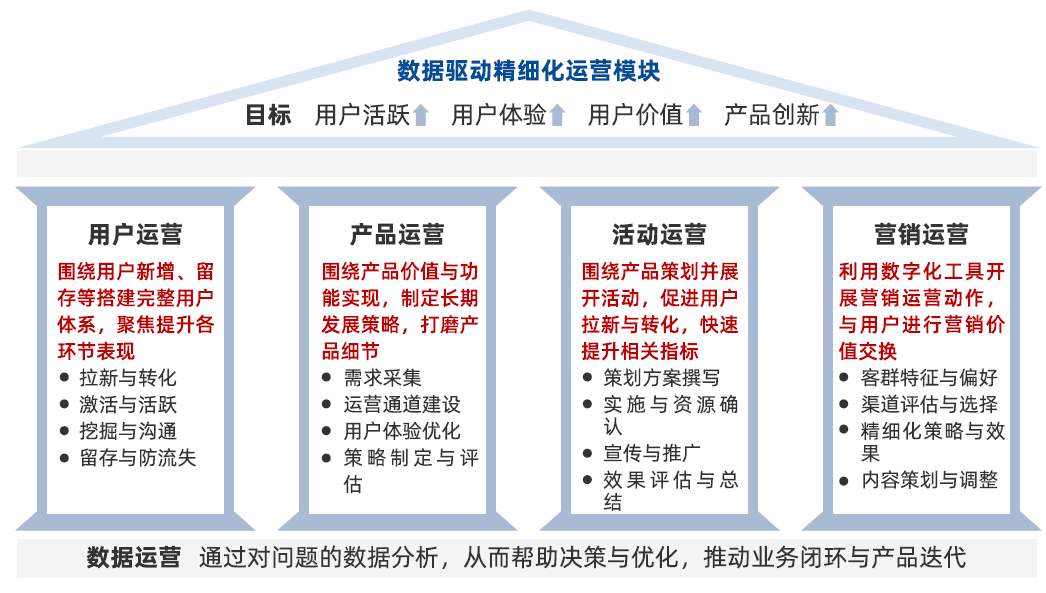

第四,以卓越数字化运营,提升运营价值创造。通过数字技术,将原本物理空间以人工经验判断执行的运营方式转化为数字空间自动化、智能化的运营方式。

图8 数据驱动的精细化运营

第五,以数字人场景交互模式,重塑银行服务新格局。银行可从三个方面发力数字人建设,首先多渠道上线数字人,降低人工服务压力,其次搭建高频服务场景,打开线上流量入口,最后打通技术和业务闭环,赋能业务运营全链条。从而降本增效、高效驱动数字经济发展。

图9 银行数字人的核心价值、功能、场景及交互渠道

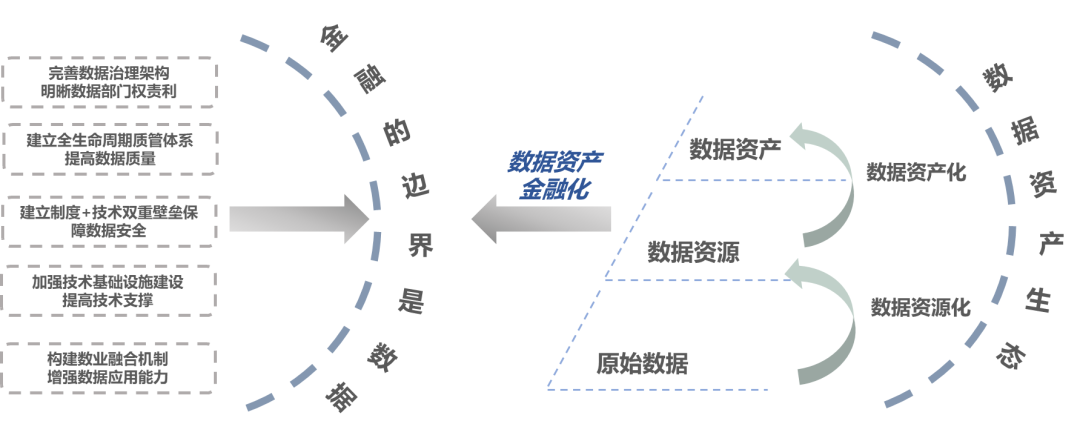

四、数据能力:加强数据能力建设,促进业、技、数融合

完善数据治理架构,明晰数据部门权责利的基础上,逐步建立数据全生命周期的质量管理体系,提高数据质量,同时辅以制度+技术的双重壁垒,保障数据安全。最后通过构建数据和业务的融合机制,增强数据应用的规模、效果和体验。

图10 加强数据能力建设

五、科技能力:推进系统的平台化、中台化和微服务化进程,强化科技能力支撑

中台建设是促进银行业技融合,将技术成果转化为生产力的重要抓手,也是银行数字化转型的落地关键之一。银行需要强大的中台实现对前台的快速响应,提高关键能力沉淀和复用,发挥数据价值。数据中台为银行提供数据资产管理能力,业务中台梳理业务流程和功能,技术中台提供必要的数字化技术工具支持。

图11 推进系统平台化、中台化和微服务化进程

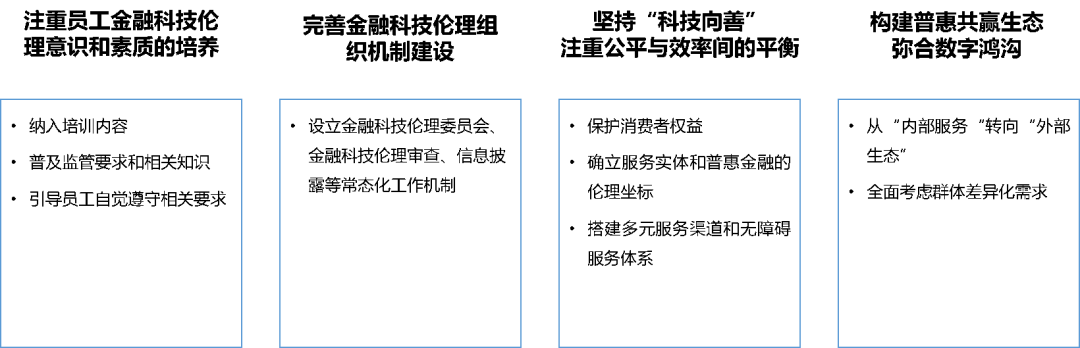

六、风险防范:完善金融科技伦理体系建设,铸造风险防范屏障

图12 银行数字化转型风险防范举措

▼ 关于神州信息

神州信息作为国内领先的金融科技企业,三十年来始终坚持数字中国的初心,以“创新驱动发展、科技自立自强、持续的战略升维”为导向,从行业信息化的引领者,到聚焦金融科技、推动行业数字化转型的赋能者,致力于用数字技术实现普惠金融,成为领先的金融数字化转型合作伙伴。神州信息以大数据、人工智能、区块链等数字技术融合应用为支撑,持续“科技+数据+场景”模式创新,发力场景金融、金融信创、数据智能、云原生数字化安全底座四大业务,赋能金融及各行业数字化转型,服务实体经济,实现普惠金融。

▼ 关于神州信息新动力数字金融研究院

新动力数字金融研究院是神州信息打造的场景和技术融合的新型创新业务机构,致力于成为神州信息数云融合金融科技战略的增长新引擎,金融行业数字化转型的新动力。神州信息新动力数字金融研究院荟聚技术研发精英,广纳知名咨询公司、银行等金融机构业务、场景运营等领域高端人才,在技术攻坚、产品研发、场景运营、金科研究等方面具有深厚积累。目前,新动力数字金融研究院聚焦科技咨询、数字零售金融、数字企业金融和创新平台四大业务方向,提供“咨询+场景+技术+运营”全栈全域数字化陪伴式服务。

京公网安备11010802043876

京公网安备11010802043876