近几年,互联网正在革命性地改变着传统金融的面貌。一方面金融机构主动利用互联网平台改造传统业务模式, 另一方面互联网公司依赖技术和平台开始渗透到金融领域。然而,以银行为代表的金融机构传统核心系统的贷款模块对于灵活性高、数据量大、周期短、时效性要求高的一些小额线上贷款,已经不能满足其处理要求。同时传统核心系统贷款模块与外部系统对接主要以信贷系统为主,对于与其它类金融机构或者非金融机构对接和协作处理贷款业务的能力较弱。为了满足银行开展互联网贷款业务,金融产品不断创新的需求,神州信息创新研发了全流程网贷产品,从功能上完整支持灵活、高时效性的线上贷款业务。同时,应用分布式技术从系统架构上有效支撑银行大数据量、高并发的线上业务场景。并且,基于流程引擎及规则引擎支持定制化自动化流程处理,减少人工干预,提高贷款审批效率。支持银行多变的业务场景,可随时进行产品迭代,且对原有线下业务没有影响。

全流程网贷系统是由神州信息自主研发,为银行或者互联网金融机构量身定做的一款整合互联网贷款贷前、贷中、贷后一体化的解决方案。网贷系统支持不同的业务发起渠道以及不同合作模式,通过参数化配置产品、流程及规则,实现对客户进行风险管控和综合授信、放款及贷后管理等,既确保互联网贷款的安全性和实时性,又实现了网贷业务的全流程自动化管理。全流程网贷产品从贷款申请开始到贷款结清,包含了风险准入、反欺诈、信用评分、综合授信、利率定价、贷中监控、贷后预警等风险管理功能,支持合同管理、放款、账户管理、多样还款、额度调整、逾期管理、五级分类、核销、资产转让、资产证券化、贷后催收等贷款管理功能,具备贷款核算、会计核算等独立核算能力。

给客户带来的价值

分布式服务框架:该部分为整个架构中最核心的部分,其为系统提供应用级的分布式技术支撑。

基础组件:该部分主要为具体的业务场景提供支持。除对最常用的数据访问提供支持外,还提供对NOSQL及统一缓存的访问支持;其次,对于批量和定时任务相关的业务场景,系统提供统一调度框架来进行支持。

运维监控:对系统在运行期的运行情况进行监视及控制,其中包括对机器、应用及服务的管理及运行情况的查看,及时把握系统的整体运行情况,并作出适当的应对措施。

开发平台:为开发人员的快速开发及问题定位提供支持,其包括服务定义、流程定义、代码自动生成以及对应的测试支持。

业务平台:主要是完成业务和技术平台的衔接,通过对具体的业务场景的封装,以便业务开发人员只关注具体的业务实现。

产品功能

网贷系统对外提供接口服务,可支持行内外多种业务渠道。例如:手机银行、直销银行、助贷公司、第三方场景提供方等,也支持App或H5的直接集成。

网贷平台负责进行接入渠道控制、渠道产品控制、资方路由处理、三方平台管理,以及根据场景进行业务流程的调用和结果反馈。

包括风险准入、反欺诈、信用评分、综合授信、利率定价、贷中监控、贷后预警等。

包括流程配置、自动化审批、人工审批、流程查看以及异常流程处理。

参数管理对系统参数、风控参数、业务参数和核算参数进行管理和发布;产品工厂实现产品参数定义、产品指标定义、产品配置、产品发布的全流程管理。

网贷系统具备独立的会计引擎功能,包含科目设置、产品科目定义、核算规则及分录定义,可以基于核算规则,抽取交易流水,实时或异步生成会计分录,并能够进行内部账户管理、挂帐检查及总分核对。

查询功能主要是对单个客户或单笔货款进行实时查询的功能,包括客户综合查询、贷款合同信息查询、贷款余额查询、还款计划查询、还款信息查询等;统计报表主要是对当日贷款业务的统计,包括当日申请、当日放款、当日还款、当日开户、当日销户、当日到期、当日逾期、当日冲正等统计。

对网贷全业务流程的管理,包括客户信息管理、额度管理、合作方管理以及限额管理,贷中管理包含还款、计划、结息、计费对账功能的管理,贷后管理包含逾期管理、五级分类、贷后预警、催收管理、逾期理赔、贷款核销、资产转让、资产证券化等。

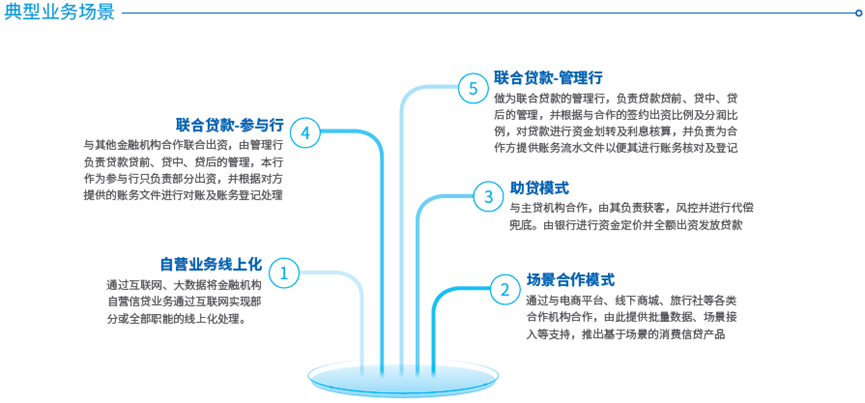

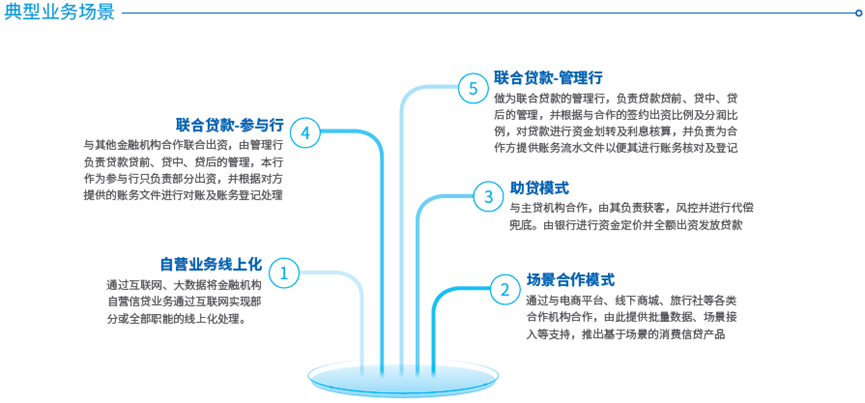

应用场景

客户案例

京公网安备11010802043876

京公网安备11010802043876